Несмотря на рост индекса S&P 500 на 14% в 2023 году, рынки продолжают быть волатильными. В данной статье наша команда выделяет основные технические факторы, которые могут повлиять на рост рынка акций в 4 квартале 2023 года и за весь 2024 год.

В первую очередь, на основе анализа инфляционных трендов, мы считаем, что инфляция в США может снизиться до 3% к началу 2024 года. Во-вторых, 4 квартал 2023 года и 2024 год могут стать благоприятными для рынка акций благодаря эффекту сезонности, а также благодаря тому, что мы приближаемся к последнему году в президентском цикле США. В-третьих, исходя из нашей внутренней модели, справедливая стоимость индекса S&P 500, при прочих равных, составляет 4600 (стоимость на дату публикации статьи составляет 4370), что подразумевает потенциал роста в +5%. В заключении, позиционирование коммерческих игроков, которых принято считать умными деньгами (smart-money), остается позитивным, другими словами, коммерческие трейдеры ожидают, что у рынков еще остался потенциал роста.

Инфляция в США может снизиться до 3% к началу 2024 года.

Одним из основных факторов высокого текущего уровня инфляции является рост цен на аренду жилья, который в сентябре составил +7.2% год к году. Методология расчета инфляции аренды жилья является запаздывающей, а если учесть тренд инфляции аренды жилья от популярного вебсайта по недвижимости Zillow, который мониторит цены в реальном времени, то можно заметить, что аренда жилья в США росла в диапазоне 3.0-3.5% в годовом выражении на протяжении 3 последних месяцев. На основе этого и динамики остальных составляющих CPI, инфляция в США может продолжить снижение в ближайшие месяцы и достигнуть 3% к началу 2024 года.

Снижение инфляции позволит ФРС США начать смягчать монетарную политику. Так, исходя из прогнозов ФРС, ФРС США начнет снижать базовую ставку в конце 2024 года до 5.1%, а в 2025 году ставка может снизиться до 3.9%.

Сезонность и президентский цикл США благоприятны для рынка акций.

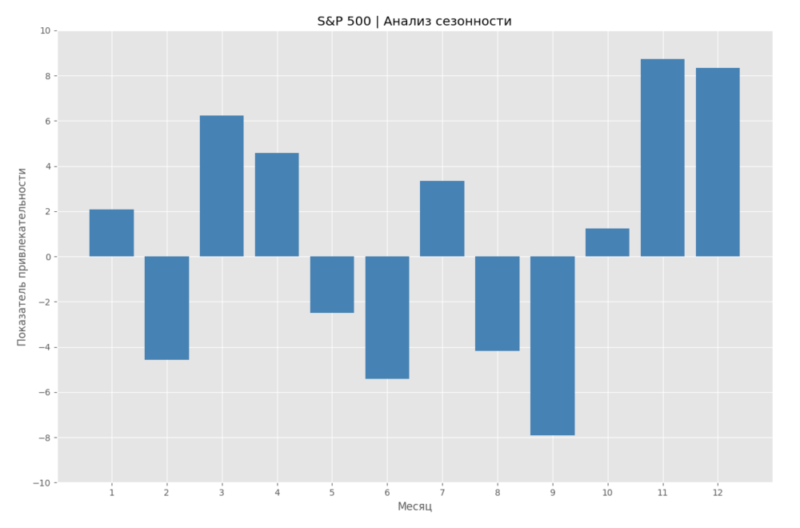

C 1945 по 2023 года, лучшим кварталом для роста индекса S&P 500 являлся 4 квартал. Так, средняя доходность в 4 квартале составляла +4.1%, тогда как в 1, 2 и 3 кварталах средняя доходность составляла +2.0%, +2.0% и +0.4% соответственно. Мы проанализировали динамику каждого месяца для S&P 500 с 1945 года и на графике ниже представляем показатель (от -10 до +10) привлекательности каждого месяца для индекса. Наиболее привлекательными месяцами для S&P 500 c 1945 года являлись ноябрь и декабрь.

Также, с 1945 года мы изучили динамику индекса S&P 500 в зависимости от года президентского цикла. Мы выявили, что в 4-ом году президентского цикла индекс S&P 500 в среднем показывал рост +8.5%, тогда как в 1, 2 и 3 годах президентского цикла средняя доходность составляла +3.0%, +3.4%, +14.1%. Так как в 2024 году мы заходим в последний год президентского цикла, мы считаем, что в интересах текущего правительства США создание благоприятных условий для роста рынка акций.

Наша внутренняя модель указывает на то, что индекс S&P 500, при прочих равных, может вырасти на +5%.

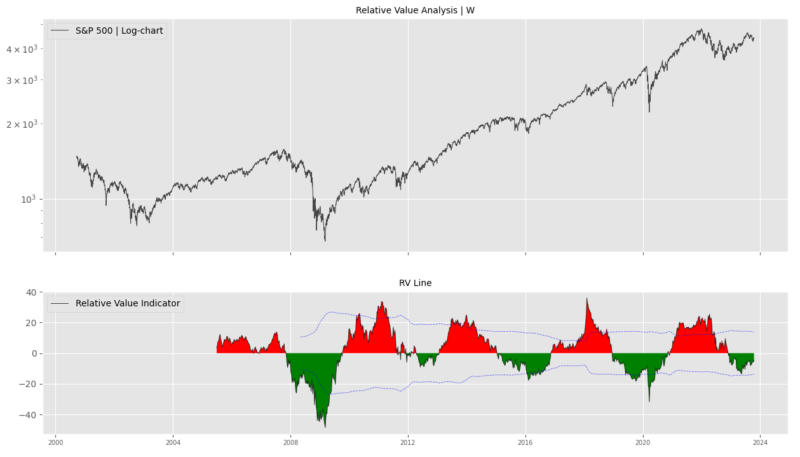

Взяв за основу принципы Relative Value (относительная стоимость) и Mean Reversion (реверсия к средней), мы создали индикатор привлекательности индекса S&P 500 относительно 10-летних ГЦБ США и индекса страха VIX. Индикатор указывает на то, что индекс S&P 500 остается недооцененным на 5%. На графике ниже указана динамика S&P 500 в логарифмическом формате. На втором графике ниже, зеленым указаны периоды привлекательности индекса S&P 500, а красным выделены периоды, когда модель считала индекс S&P 500 переоцененным относительно 10-летних ГЦБ США и индекса страха VIX.

Стоит отметить, что данный индикатор является вспомогательным инструментом, который следует использовать в дополнении к другим техническим и фундаментальным показателям.

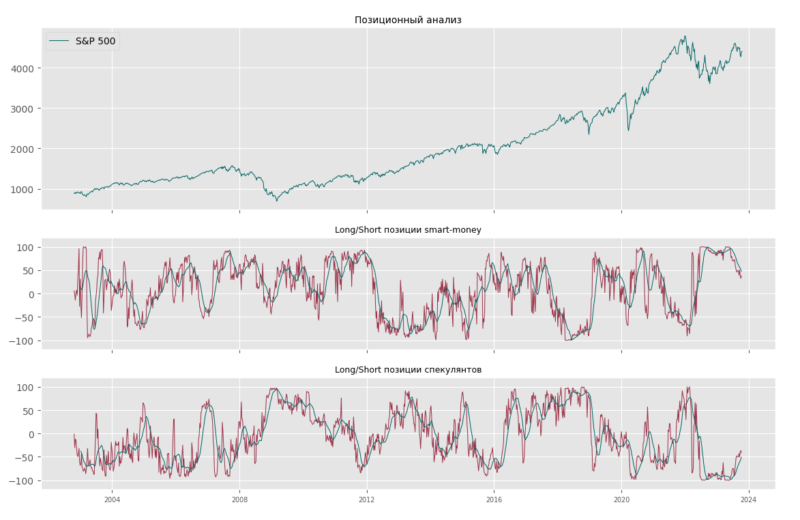

Позиционирование коммерческих игроков остается положительным. Таким образом, умные деньги продолжают считать, что индекс S&P 500 является привлекательным в среднесрочной перспективе.

Коммерческие трейдеры, которых в отличие от спекулятивных игроков принято считать умными деньгами (smart-money), все еще имеют длинные позиции по индексу S&P 500. Исходя из данных от биржи CME и наших расчетов, уровень позиционирования коммерческих трейдеров составляет +40%. Данный показатель варьируется от -100% до +100%, положительные значения означают, что игроки имеют длинные позиции по индексу S&P 500, а чем выше значение, тем больше размер длинных позиций. Соответственно, отрицательные значения подразумевают короткие позиции. На графике ниже представлен анализ позиционирования коммерческих и спекулятивных игроков.

Какие риски существуют для рынка акций?

В заключении, хотели бы обратить внимание на присутствующие риски для рынка акций. Основным риском для рынка акций является более устойчивая высокая инфляция и более длительное удержание базовой ставки ФРС США на высоком уровне. Инфляция может оказаться устойчивой ввиду того, что рынок труда остается сильным, а поступающие макроэкономические данные являются инфляционными. Кроме того, остаются геополитические риски, а именно война на Украине, конфликт на Ближнем Востоке и риски вторжения Китая в Тайвань, которые при реализации могут негативно сказаться на инфляционных тенденциях, глобальном экономическом росте и аппетите инвесторов к рисковым активам.

Наиболее актуален на данный момент конфликт на Ближнем Востоке между Израилем и Палестиной. Если этот конфликт развернется в более масштабную войну и вовлечет в себя другие страны, такие как Иран и США, то это может привести к ряду проблем, таким как перебои в цепочках поставок, сильный рост цен на энергетические продукты, возобновление роста инфляции и отток капитала из рисковых активов.