Fixed Income Plus

Стратегия подойдет консервативным инвесторам, кто за стабильный прирост капитала без агрессивного формата инвестирования. Цель стратегии — в среднесрочной перспективе опередить рынок долларовых облигаций и при этом иметь сравнимый уровень риска. Риск портфеля в среднем за 10 лет составил 7,6%, что подтверждает цель стратегии. В качестве бенчмарка

для данного рынка принимается индексный фонд HYG,

так как для инвестора альтернативный вариант – приобрести паи данного фонда.

Бенчмарк — эталонный показатель, доходность по которому служит образцом для сравнения результативности инвестиций.

HYG – инвестиционная стратегия фонда заключается в следовании за индексом Markit iBoxx High Yield Corporate Bond Index. В индексе широко представлены ликвидные, высокодоходные, номинированные в долларах корпоративные облигации, торгующиеся в США.

Доходность за 2023

%

15%

Предполагаемая доходность

(USD)

8.0%

Оптимальный срок инвестиций

лет

от 2

Стратегия использует машинное обучение

Меморандум инвестора

Базовая валюта

USD

Оптимальный срок инвестиций

от 2 лет

Минимальный порог входа

по согласованию

Предполагаемая доходность

8.0%

Комиссия за управление

1.5%

Комиссия за успех

15%

Профиль инвестора

Стратегия Quantum Capital Fixed Income Plus подходит для инвесторов, которые:

Ожидают умеренный прирост капитала

Ищут альтернативу низким долларовым депозитным ставкам

Готовы к небольшим колебаниям стоимости портфеля

Имеют долгосрочный горизонт инвестирования

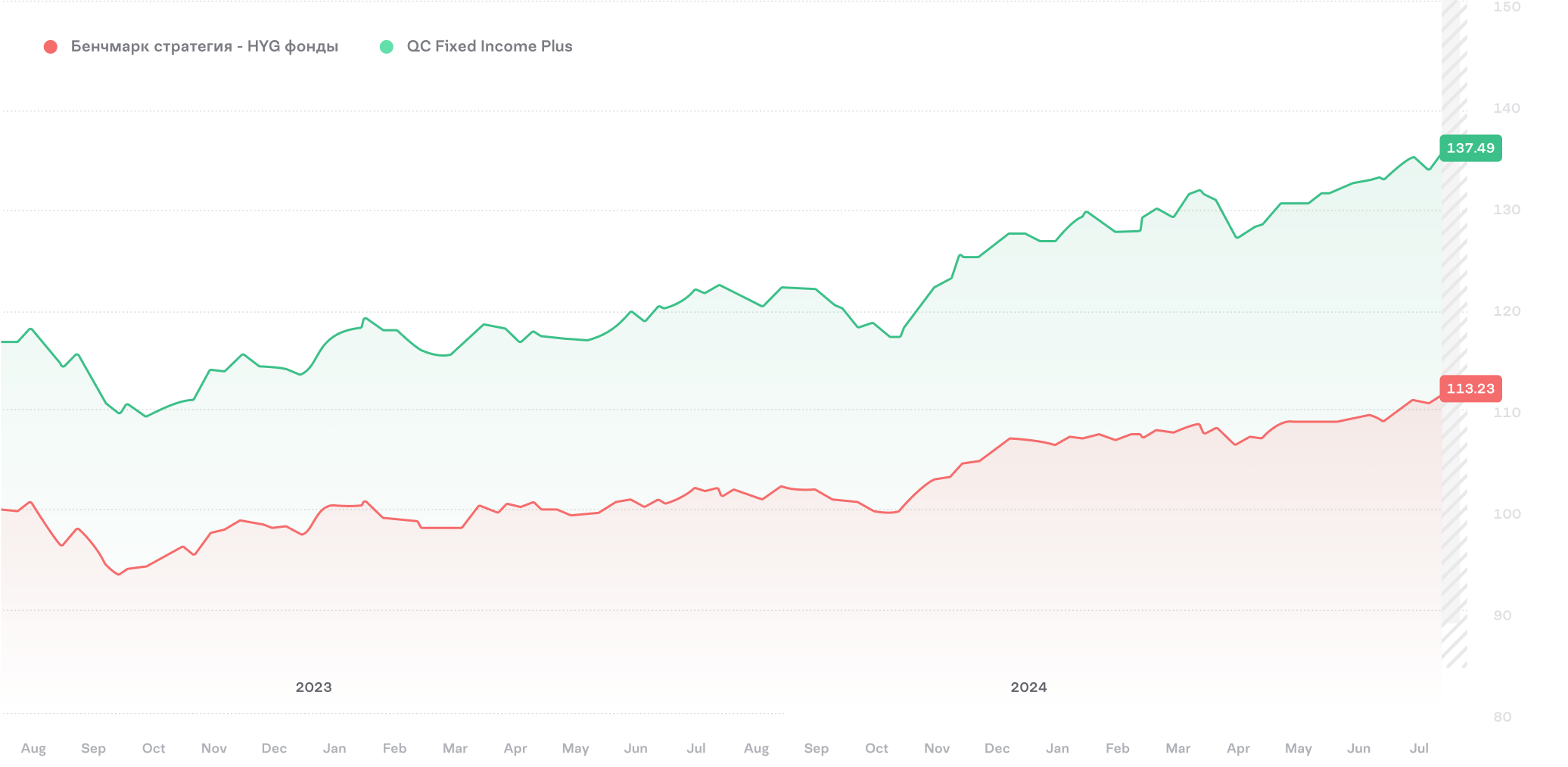

Сравнение доходностей

Результативность стратегии

Февраль 2020 – Июнь 2024

Накопленная доходность за период

Показатель того, насколько стратегия выросла с момента старта стратегии

37.49%

Среднегодовая доходность

Показатель того, насколько стратегия выросла в среднем за год с момента старта стратегии.

7.33%

Волатильность портфеля

Показатель того, насколько доходности разбросаны относительно среднего значения. Используется как мера относительной рискованности актива. Например, более рискованный актив имеет высокое стандартное отклонение.

7.53%

Коэффициент Шарпа

Показатель эффективности инвестиций, который учитывает как доходность ценной бумаги или портфеля, так и их риски. Т.е. какую доходность приносят инвестиции на каждую единицу риска.

-0,25%

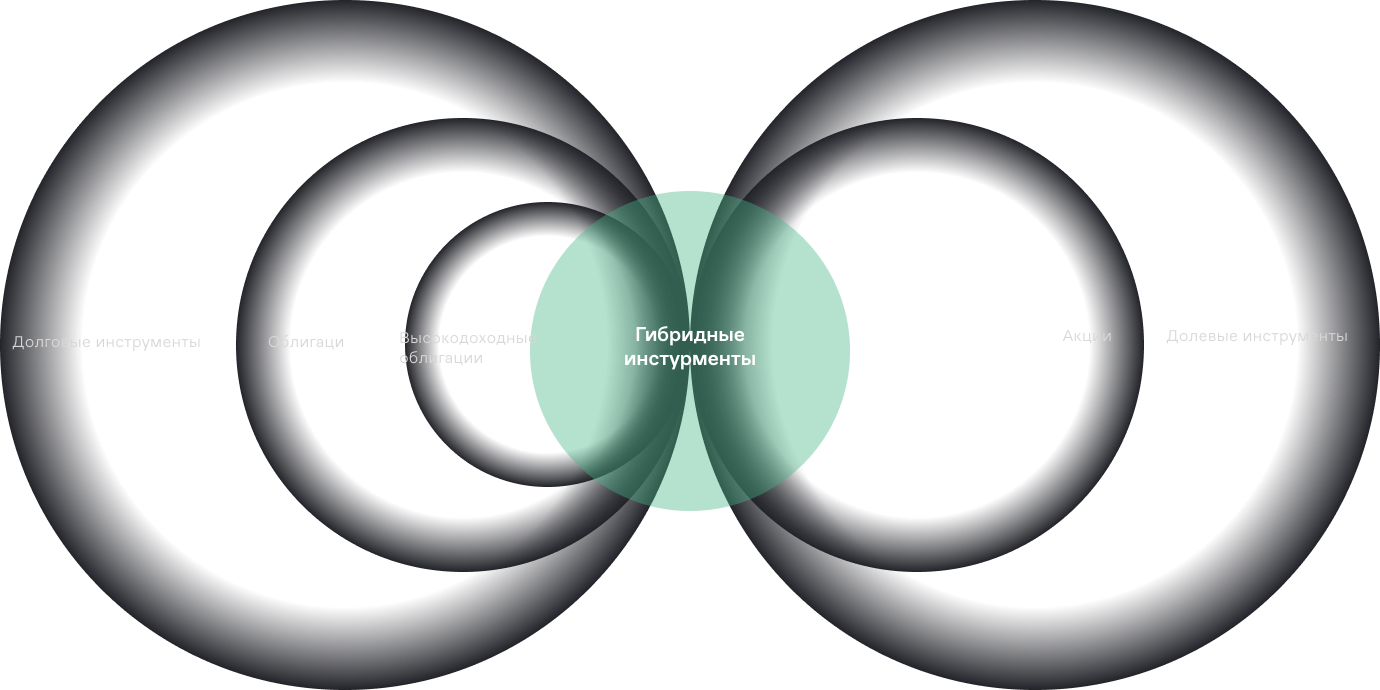

Инструменты стратегии

Учитывая цель стратегии – обогнать рынок облигаций при сравнительном риске, инструменты портфеля должны в целом быть схожими по типу. Индексный фонд HYG состоит из высокодоходных облигаций – то есть облигаций компаний с не самым лучшим финансовым состоянием, у которых могут быть убытки, падение выручки, много долга и другие проблемы. Кредитуя такие компании, инвесторы хотят получить компенсацию за риск, который принимают, и потому доходность таких облигаций выше, чем у качественных эмитентов.

60%

Долговые ценные бумаги, биржевые фонды облигаций

Это основной инструмент стратегии. Высокодоходные облигации индексного фонда HYG входят в данный тип активов. К их числу также относятся «низкодоходные» облигации – долг качественных компаний. Имея на вооружении возможность отходить от высокодоходных облигаций, мы можем снизить кредитные риски портфеля, но увеличить другие – например, купить акции, гибридные инструменты или облигации с длинным сроком до погашения.

20%

Гибридные инструменты

Бессрочные облигации, привилегированные акции, конвертируемые долговые инструменты

Больше

Бессрочные облигации, привилегированные акции, конвертируемые долговые инструменты

Вторичные инструменты стратегии. Эти ценные бумаги интересны тем, что они похожи и на облигации, и на акции и потому предлагают более высокую доходность, чем первые.

20%

Акции и валюты

Данный тип активов возможен к покупке для случаев, когда мы уверены в инвестиционных идеях и не можем допустить, чтобы инвестор упустил возможность заработать. Допускается использование производных инструментов с целью хеджирования рисков.

ETF

ETN

ETC

Все вышеуказанные инструменты допускаются к покупке как напрямую, так и с помощью ETF, ETN, ETC и структурных продуктов.

Целевая структура портфеля

Допускаются и ожидаются существенные отклонения от целевой структуры

Подход к инвестированию

При выборе облигаций мы применяем следующий подход

Выбор валюты облигаций

Учитывая цель стратегии – доходность в долларах США, в большинстве случаев выбирается доллар США. При этом мы можем выбрать и другие валюты в случае, если не будем ожидать валютных рисков.

Акцент на активно торгуемых инструментах

Облигации с большим объемом выпуска и недавно выпущенные ценные бумаги торгуются намного активнее, чем старые инструменты, которые оседают в портфелях пенсионных фондов и держатся там до погашения.

Кредитный рейтинг

84

Хороший рейтинг!

Выбор кредитного рейтинга

Кредитные рейтинги примерно указывают на финансовое состояние компании. Чем ниже рейтинг, значит менее стабильная компания, тем доходности по облигациям выше.

Концентрация на секторах и странах, в которых есть экспертиза

Мы исключаем некоторые сектора, такие как фармацевтика и биотехнологии, в связи с их спецификой. Также, не желая подвергать инвесторов риску ослабления тенге, мы не инвестируем в нефтегазовый сектор и страны-экспортеры нефти.

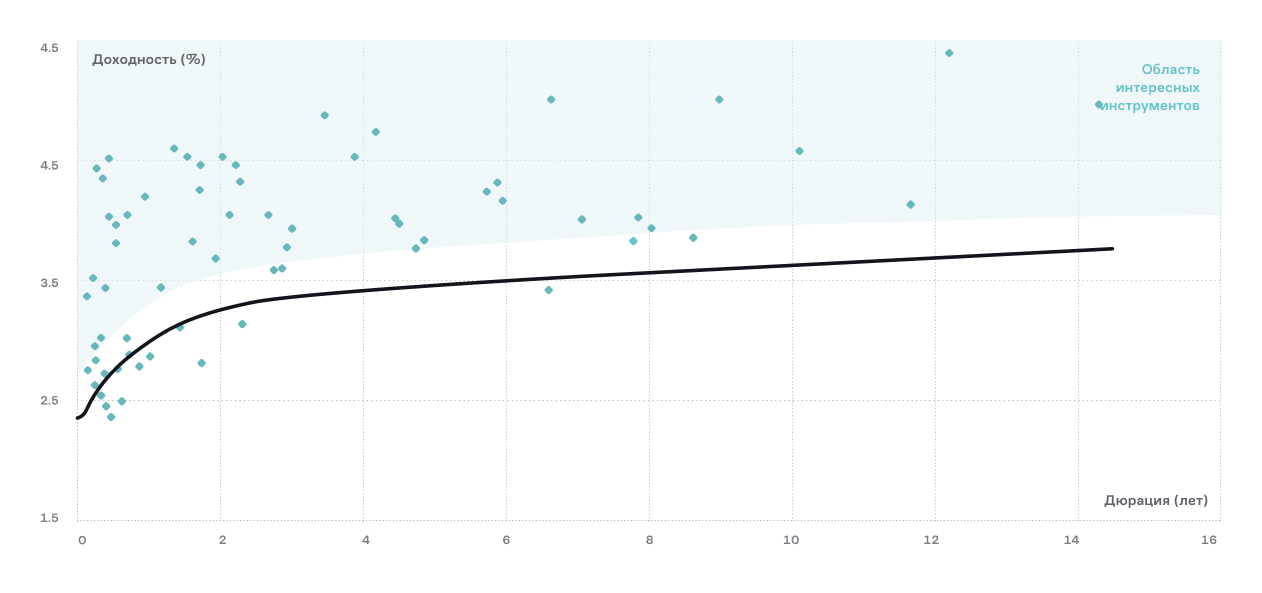

После отбора облигаций с помощью вышеуказанных фильтров мы видим общую картину:

Облигации, находящиеся выше центральной линии, представляют более интересное соотношение доходность/дюрация. Однако рынок не просто так требует большую доходность от этих инструментов – возможно, что у этих эмитентов есть финансовые трудности.

Наша задача, как управляющих, тщательно проанализировать эти компании, их индустрию, макро-факторы, ценные бумаги и сделать вывод – насколько оправдана такая доходность и стоит ли покупать эти облигации.

Управление рисками

Цель стратегии по риску

Волатильность, сравнимая с индексом HYG, т. е. стандартное отклонение доходности в среднем должно быть не выше 7,6%.

Основные риски для стратегии

Кредитный, процентный и риск концентрации. Мы также учитываем валютный риск и риск ликвидности.

Кредитный риск

Вероятность того, что компания не сможет заплатить по своим облигациям. Это происходит, если компания не зарабатывает достаточно денежных средств и происходит «дефолт». Чтобы не допустить дефолтов в портфелях инвесторов, управляющие тщательно анализируют компании и сферу их деятельности, делают прогнозы денежных потоков.

Процентный риск

Степень влияния изменений процентных ставок на цены инструментов. Когда процентные ставки растут, стоимость облигаций падает, так как у инвесторов появляется возможность разместить деньги по более высоким ставкам. И чем выше срок до погашения у облигации, тем сильнее падает цена. Для управления этим риском QC прогнозирует процентные ставки и вероятности их изменений. В зависимости от этого решается – стоит ли покупать более долгосрочные облигации.

Риск концентрации

Уязвимость портфеля к результатам одной компании. Если в портфеле инвестора всего один инструмент, то он полностью зависит от доходности этой ценной бумаги. Множество инструментов компенсируют движения друг друга и снижают риск концентрации.

Валютный риск

Завероятность того, что изменения курсов валют приведут к убыткам. Однако он возникает только в случае инвестирования в недолларовые инструменты. QC намерен приобретать такие ценные бумаги только после тщательного макроэкономического анализа для минимизации валютного риска.

Риск ликвидности

Степень сложности с продажей инструментов. Чем выше данный риск, тем сложнее продать ценные бумаги в короткий срок и без значительного снижения цены. Этот риск контролируется выбором более торгуемых инструментов, с большим объемом в обращении.

Как работает премиум-сервис

Шаг 1

Расскажите о своих целях

Заполните анкету из 8 вопросов о вашем отношении к риску, целях и опыте инвестиций

Заполнить форму

Шаг 2

Определим риск-профиль

По результатам анкеты менеджер определит ваш риск-аппетит и тип поведения на финансовых рынках

Шаг 3

Сформируем портфель

Мы выберем наилучшую стратегию, исходя из ваших целей

Определите свой риск-профиль за 2 минуты

Ответьте на 8 вопросов

Риск-профиль инвестора

Консервативный

Инвестор с таким риск-профилем не готов к просадкам портфеля. Ваш основной фокус: сохранить и приумножить капитал без значительного риска. Основной класс активов для инвестирования в этом случае — государственные ценные бумаги США. Консервативному инвестору под его цели подойдет стратегия Quantum Capital Treasury.

Данная анкета не является анкетой для точного определения инвестиционного профиля клиента, отвечающего всем требованиям и правилам осуществления деятельности по управлению ценными бумагами. Чтобы понять свой риск-аппетит, отправьте анкету менеджеру для получения подробной консультации. Он определит ваш тип поведения на финансовых рынках и подберет соответствующую инвестиционную стратегию.

Написать менеджеру

QC Treasury

Предполагаемая доходность

3-5%

Оптимальный срок инвестиций

6+ месяцев

Риск-профиль инвестора

Умеренный

Инвестор с таким риск-профилем не готов к просадкам портфеля более чем на 5–10%. Ваш основной фокус: сохранить капитал и защитить его от инфляции. Основной класс активов для инвестирования в этом случае — облигации, фонды облигаций и денежного рынка. Такому инвестору под его цели подойдет стратегия Quantum Capital Fixed Income Plus.

Данная анкета не является анкетой для точного определения инвестиционного профиля клиента, отвечающего всем требованиям и правилам осуществления деятельности по управлению ценными бумагами. Чтобы понять свой риск-аппетит, отправьте анкету менеджеру для получения подробной консультации. Он определит ваш тип поведения на финансовых рынках и подберет соответствующую инвестиционную стратегию.

Написать менеджеру

Fixed Income Plus

Доходность за 2021

6,82%

Предполагаемая доходность

8,1%

Оптимальный срок инвестиций

от 2 лет

Риск-профиль инвестора

Умеренно-агрессивный

Инвестор с умеренно-агрессивным риск-профилем готов выдержать серьезные падения рынков во время кризиса (до 50%). Ваш основной фокус: на максимальный рост стоимости капитала. Как правило, большую часть портфеля такой инвестор держит в акциях. Для такого инвестора подойдет стратегия Quantum Capital Value Equity, где 70% портфеля — акции американских компаний.

Данная анкета не является анкетой для точного определения инвестиционного профиля клиента, отвечающего всем требованиям и правилам осуществления деятельности по управлению ценными бумагами. Чтобы понять свой риск-аппетит, отправьте анкету менеджеру для получения подробной консультации. Он определит ваш тип поведения на финансовых рынках и подберет соответствующую инвестиционную стратегию.

Написать менеджеру

Value Equity

Доходность за 2021

22,0%

Предполагаемая доходность

13,3%

Оптимальный срок инвестиций

от 5 лет